Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

Как платить налоги с продаж на маркетплейсах? С какой суммы и Как автоматизировать?

Ценообразование на Aliexpress: как учесть все нюансы

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

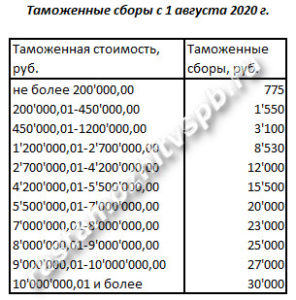

Далее можно воспользоваться калькулятором или найти нужное значение в таблице (актуальна на 2022-23 гг):

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

6 ошибок самозанятых: как не потерять весь доход за 3 года. Штрафы для самозанятых в 2022 году. НПД.

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере.

В некоторых ситуациях возможно освобождение от уплаты.

О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: rastamozhitvspb.ru

Расчет таможенных платежей

Все права защищены. Использование текстовой или графической информации сайта sbcargo.ru возможно исключительно с разрешения правообладателя.

Представленная информация на сайте носит ознакомительный характер

ПЛАТНЫЕ КОНСУЛЬТАЦИИ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

График работы офиса: пн-пт с 9:00 до 18:00, сб-вс выходной

Разработка сайта: WSGARANT

Источник: sbcargo.ru

Расчет таможенной пошлины

Таможенные платежи – это общее название финансовых операций, связанных с таможенным оформлением экспорта и импорта . В группу входят:

- ввозные и вывозные пошлины;

- НДС;

- акцизные налоги (при ввозе груза на территорию РФ);

- дополнительные сборы (за сопровождение и оформление , хранение на складе и другие операции, которые проводятся не регулярно).

Как рассчитать стоимость растаможки

Расчетом растаможки занимаются профессиональные таможенные брокеры или сотрудники ФТС. Этот материал поможет вам примерно оценить размеры сборов. За более точными расчетами обращайтесь к сотрудникам LCM Group. Они помогут вам определить или в деталях разобрать размеры платежей и найти возможности сэкономить на оформлении грузов.

Выделяют шесть методов расчетов растаможки. В приведенном ниже примере расчеты производятся первым, наиболее стандартным, способом. Итак, таможенные платежи делятся на сборы, налоги и пошлины. В первую очередь при оформлении рассчитываются сборы.

Формула растаможки

Расчет сборов за таможенное оформление при разной стоимости проводится следующим образом

- 500 рублей взимается за оформление товаров, общая стоимость которых не выходит за пределы 200 000 рублей.

- 1000 рублей – сбор за оформление в рамках 200 000 – 450 000 рублей.

- 2000 рублей – за растаможку общей стоимостью до 1,2 миллионов рублей.

- 5500 рублей — до 2,5 миллионов рублей.

- 7 500 рублей — до 5 миллионов рублей.

- 20 000 рублей — до 10 миллионов рублей.

- 50 000 рублей -до 30 миллионов рублей.

- 100 000 при стоимости товаров свыше 30 миллионов рублей.

20 декабря 2010 года Правительство России внесло поправки в этот перечень. Если классификационный номер груза относится к товарам 84-90 групп (медицинские и оптические приборы, детали космических, летательных аппаратов и др.), то размер сборов при любой заявленной стоимости равняется 5 000 рублей. Также с 1 января 2014 года на таможенные сборы действует скидка в 25% при электронном декларировании товаров.

Размеры таможенных сборов

Таможенная пошлина рассчитывается в процентном соотношении от стоимости груза, которая заявлена в декларации. Информация о размере пошлины указывается в классификационном решении ТН ВЭД следующим образом:

| КОСТЮМЫ СПОРТИВНЫЕ, ТРИКОТАЖНЫЕ ИЗ СИНТЕТИЧЕСКИХ НИТЕЙ, МАШИННОГО ИЛИ РУЧНОГО ВЯЗАНИЯ | 6112120000 | 10 % |

Иногда вместе с размером пошлины указывается ее нижний порог (для специфических групп товаров): например, «не менее 3 евро за кг».

РАЗМЕРЫ НДС

Стандартная ставка налога на добавленную стоимость – 20% от суммы таможенной пошлины на товар и стоимости товара. В законодательстве прописаны категории товаров, для которых ставка равняется 10% и 0%. Эта информация также указывается в товарной номенклатуре ВЭД.

ТАМОЖЕННАЯ СТОИМОСТЬ ГРУЗА

Таможенная стоимость товара указывается в декларации на груз и используется для расчета пошлин и сборов при оформлении на таможне импорта или экспорта в ФТС.

Приведем пример:

Таможенная стоимость равна 10 000 евро. НДС равен 20%. Пошлина – 20 %. Получаем решение:

Пошлина равна:

10 000 евро * 20% = 2000 евро. НДС равен: (10 000 евро + 2000 евро (таможенная пошлина)) * 20% = 2 460 евро. Окончательная сумма платежей: 2000 + 2400 = 4400 евро.

В зависимости от характеристик товара и условий, при которых происходит поставка, стоимость может меняться.

Сотрудники таможни также имеют право усомниться в заявленной таможенной стоимости товара и предложить внести корректировку. Похожие расчеты проводит любой таможенный калькулятор. Он не может дать вам точного результата, так как не учитывает всех особенностей грузоперевозки и груза. Более точные расчеты проводятся экспертами по логистике и оформлению на таможне, которые могут оценить реальные характеристики товара.

Нюансы расчетов стоимости растаможки

В некоторых государствах сертификат происхождения товара приравнивается к таможенной пошлине и оплата уменьшается почти в два раза. В законодательстве указаны несколько групп товаров, для которых НДС равняется 10% или 0%. Корректировку стоимости от ФТС можно и нужно оспаривать через доказательство таможенной стоимости.

Расчет таможенных платежей с таможенным брокером LCM Group

Передавая на аутсорсинг расчет таможенных платежей, вы экономите и время, и деньги. Сертифицированный брокер знает все способы снизить пошлины и налоги, чтобы максимально выгодно оформить груз заказчика. Он проследит за правильностью заполнения товарной номенклатуры, при необходимости, предоставит доказательство стоимости в органы ФТС и подробно отчитается перед клиентом за каждый рубль, который придется потратить при оформлении.

LCM Group более 20 лет предоставляет услуги сертифицированного таможенного брокера и является членом Национальной Ассоциации таможенных брокеров (НАТБ) и Региональной Ассоциации таможенных брокеров (РАТБ).

Источник: lcmg.ru