Новые правила признания и уплаты налогов с 2023 года

С 1 января 2023 года изменился порядок определения даты фактического получения дохода в виде оплаты труда в учете НДФЛ. Утратил силу пункт 2 статьи 223 НК РФ, согласно которому датой получения дохода признавался последний день месяца, за который была начислена заработная плата.

С 2023 года датой получения доходов, связанных с оплатой труда (код 2000, 2002, 2004), станет дата фактической выплаты заработной платы, в том числе за первую половину месяца (пп. 1 п. 1 ст. 223 НК РФ).

Удерживать НДФЛ нужно при каждой выплате заработной платы (за первую и вторую половину месяца отдельно) (п. 4 ст. 226 НК РФ).

Также с 2023 года для всех организаций изменились правила уплаты налогов. 1 января 2023 года вступил в силу Федеральный закон от 14.07.2022 № 263-ФЗ, согласно которому уплата налогов осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

В связи с переходом на уплату налогов посредством ЕНП установлены фиксированные сроки уплаты налога по оплате труда, больничным и отпускным. Суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца следует перечислять не позднее 28-го числа текущего месяца.

новый 6 НДФЛ в 2023 году

Форма и порядок представления расчета 6-НДФЛ с 2023 года

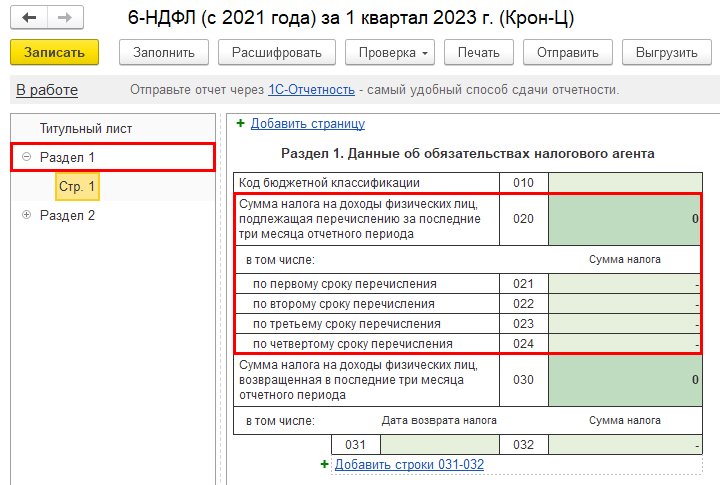

Новая форма расчета 6-НДФЛ содержит Титульный лист, Раздел 1 – Данные об обязательствах налогового агента, Раздел 2 – Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц и Приложение 1 к расчету за год.

Изменения коснулись данных Раздела 1. В строке 020 необходимо отражать суммы исчисленного и удержанного НДФЛ, подлежащие перечислению за последние три месяца отчетного периода. Общая сумма налога (строка 020) разбита на 4 строки по срокам перечисления – строки 021-024. Последнюю строку 024 необходимо заполнять за период с 23 по 31 декабря при представлении отчета за 2023 год.

Новая форма 6-НДФЛ применяется с отчетности за I квартал 2023 года. Впервые представить расчет по новой форме необходимо до 25 апреля 2023 года.

Расчет по форме 6-НДФЛ за I квартал 2023 года в «1С:Зарплате и управлении персоналом 8» ред. 3

Начиная с версии 3.1.23.357 и 3.1.24.212 в программе «1С:Зарплата и управление персоналом 8» обновлена редакция формы и формат электронного представления расчета 6-НДФЛ с 2023 года.

Для корректного формирования отчета в программе необходимо ввести сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ), отразить все доходы, полученные физическими лицами за налоговый период, а также рассчитать и учесть суммы налога.

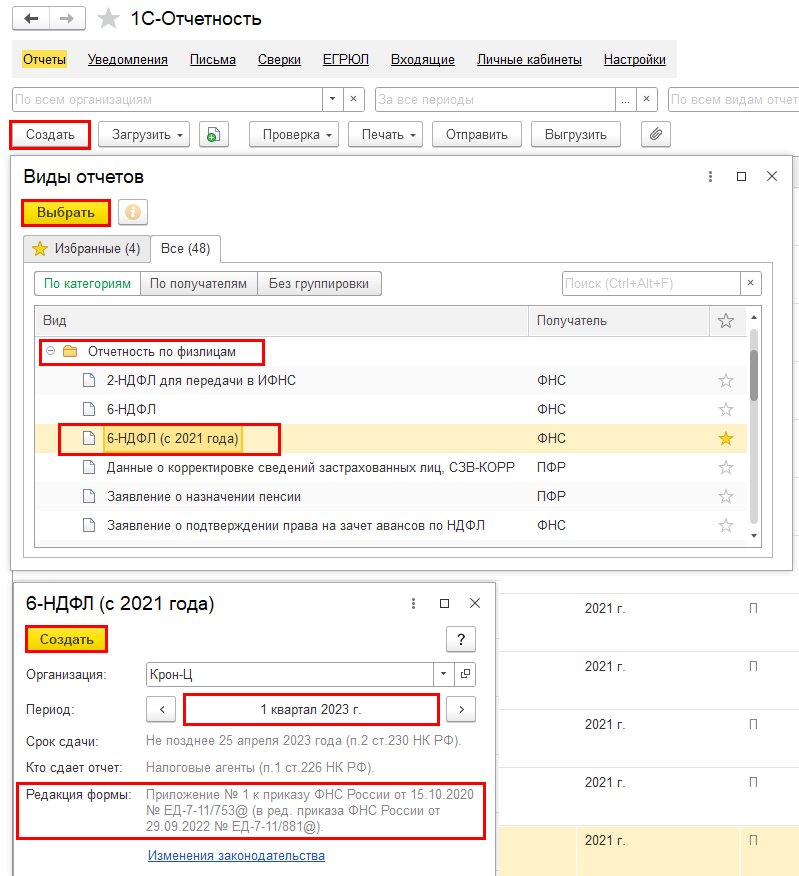

Внимание! В настоящий момент для создания отчета 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 применяется форма с наименованием «6-НДФЛ (с 2021 года)». Редакция этого отчета поддерживает изменения законодательства.

6-НДФЛ в 2023 году

Для создания отчета следует воспользоваться сервисом 1С-Отчетность (рис. 1).

Рис. 1. Новая редакция формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

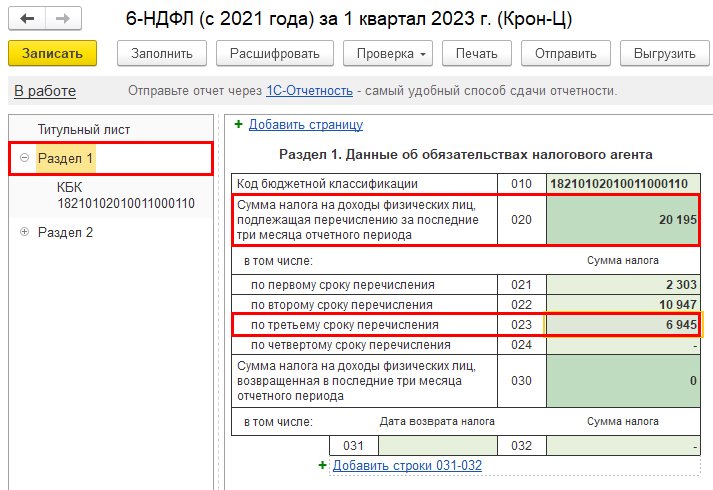

В Разделе 1 Данные об обязательствах налогового агента за I квартал 2023 года строки 021-024 (рис. 2) будут заполняться так:

- Строка 021 – за период с 1 января по 22 января;

- Строка 022 – за период с 23 января по 22 февраля;

- Строка 023 – за период с 23 февраля по 22 марта;

- Строка 024 – заполняется только в отчете 6-НДФЛ за 2023 год.

Рис. 2. Раздел 1 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Пример

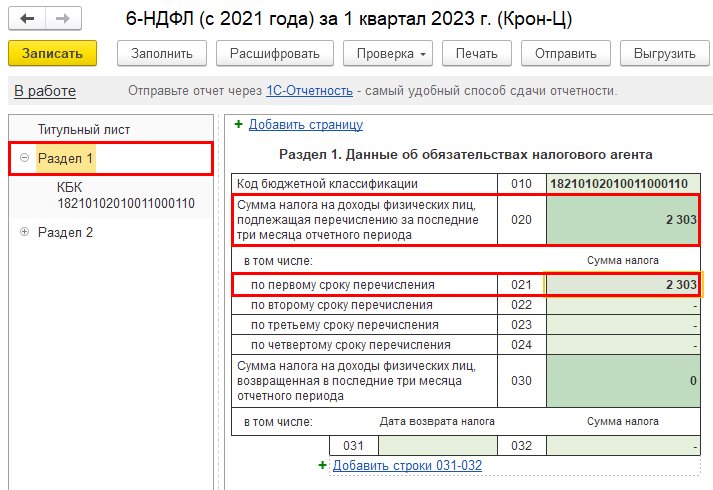

У сотрудника А.В. Базина установлен оклад в размере 65 000 руб., а также есть право на применение стандартного вычета на первого ребенка в возрасте до 18 лет. Аванс в организации «Крон-Ц» выплачивается 20-го числа, а зарплата – в начале следующего месяца, 5-го числа.

20 января 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 1 по 22 января 2023 года, будет подано уведомление до 25 января 2023 года и произведена уплата налога до 28 января 2023 года (30 января 2023 года). Сумма удержанного налога будет отражена по строке 021 Раздела 1 новой формы 6-НДФЛ (рис. 3).

Рис. 3. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

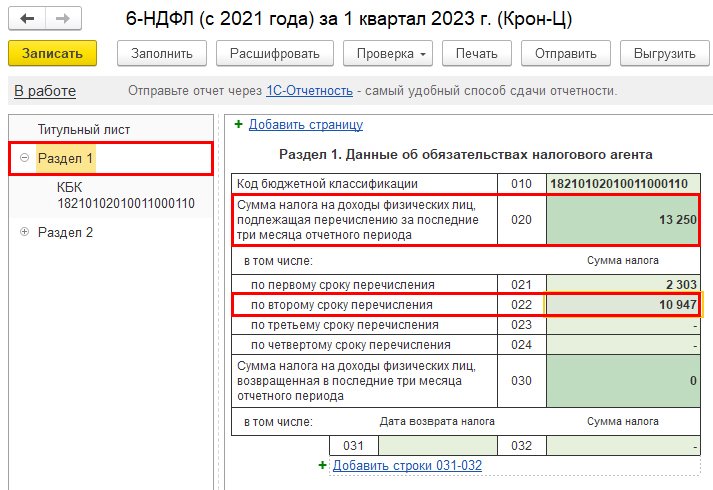

31 января 2023 года будет проведен документ Начисление зарплаты и взносов за январь 2023 года, который выплатят 3 февраля 2023 года (5 февраля – выходной), а 20 февраля 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 23 января по 22 февраля, будет подано уведомление до 25 февраля 2023 года и произведена уплата налога до 28 февраля 2023 года. Сумма удержанного налога будет отражена по строке 022 Раздела 1 новой формы 6-НДФЛ (рис. 4).

Рис. 4. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

28 февраля 2023 года будет проведен документ Начисление зарплаты и взносов за февраль 2023 года, который выплатят 3 марта 2023 года (5 марта – выходной), а 20 марта 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 23 февраля по 22 марта, будет подано уведомление до 25 марта 2023 года и произведена уплата налога до 28 марта 2023 года. Сумма удержанного налога будет отражена по строке 023 Раздела 1 новой формы 6-НДФЛ (рис. 5).

Рис. 5. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за 1 квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

31 марта 2023 года будет проведен документ Начисление зарплаты и взносов за март 2023 года, который выплатят 5 апреля 2023 года. Сумма налога уже отразится в Разделе 1 Расчета 6-НДФЛ за 1-е полугодие 2023 года.

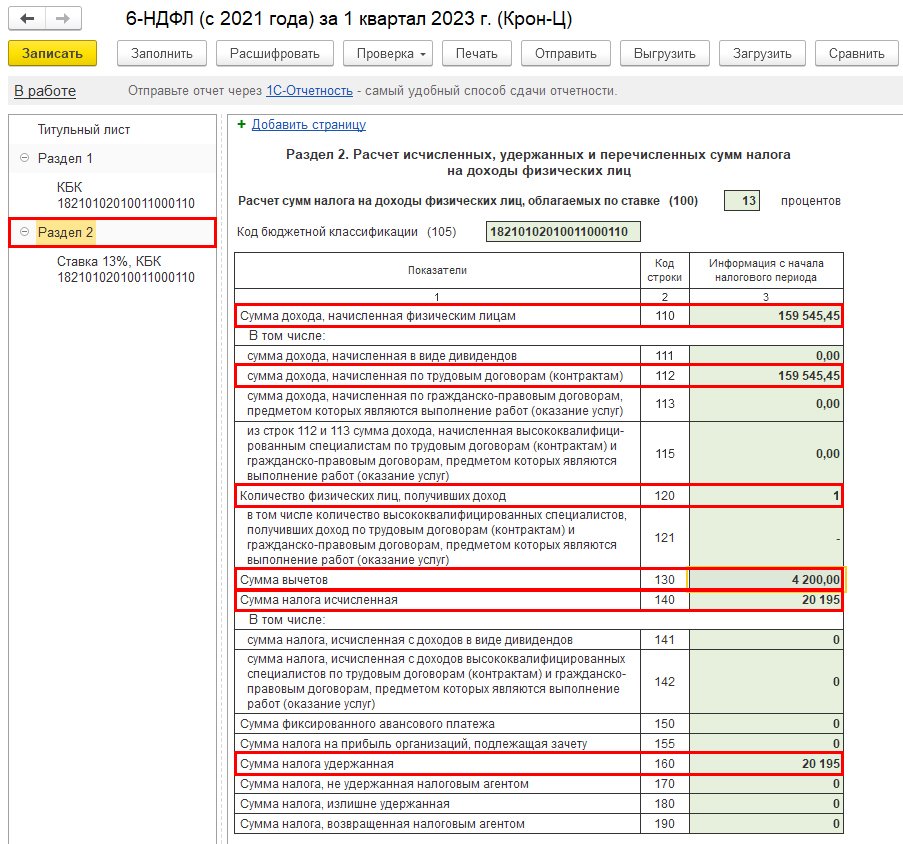

В Разделе 2 расчета 6-НДФЛ за I квартал 2023 года будут заполнены строки: 110, 112, 120, 130, 140 и 160 (рис. 6).

Рис. 6. Заполнение Раздела 2 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

Внимание! Стандартный налоговый вычет предоставляется работнику в отношении указанных доходов за январь, февраль и март 2023 года.

Для анализа доходов по дате фактического получения дохода используется отчет по налогам и взносам – Сводная справка 2-НДФЛ. Для анализа общей суммы удержанного НДФЛ – Удержанный НДФЛ. Для проверки и анализа данных Раздела 1 расчета 6-НДФЛ используется отчет Проверка разд. 1 6-НДФЛ (с 2021 года).

Источник: buh.ru

Штрафы за несвоевременную сдачу отчета 6-НДФЛ

Нарушения требований налогового законодательства по заполнению и своевременной сдаче формы 6-НДФЛ в органы ФНС влекут за собой штраф в 1 000 руб. за каждый месяц непредставления отчета, регулятор предусмотрел и ряд других санкций.

Форму 6-НДФЛ обязаны сдавать все налоговые агенты – ИП и организации, выплачивающие в отчетном периоде вознаграждение физическим лицам по трудовым и гражданско-правовым договорам. Такой отчет содержит сведения по каждому наемному работнику о:

- начисленных и выплаченных денежных суммах;

- положенных физлицу налоговых вычетах;

- рассчитанном, удержанном и перечисленном в бюджет подоходном налоге.

Хозяйствующие субъекты, не имеющие сотрудников по найму в течение налогового периода и, соответственно, не выплачивающие вознаграждения физическим лицам, не обязаны заполнять данную форму и освобождены от ее сдачи в налоговую инспекцию. То есть нулевую отчетность 6-НДФЛ представлять не нужно.

Сроки сдачи

Работодатели представляют в отделение ФНС заполненную форму 6-НДФЛ в сроки, установленные законом, согласно п. 2 ст. 230 НК РФ:

- за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за отчетным периодом;

- за год – не позднее 1 марта года, следующего за истекшим налоговым периодом (этот срок введен с 2019 года).

«Да, еще времени вагон я успею».

Источник: freepik.com/freepik

Если последний день отчетности выпадает на выходные или праздники, то он переносится на предстоящий ближайший рабочий день.

За что оштрафуют

Непредставлением отчета считается не только отсутствие у фискалов заполненной формы в установленный законом срок, но и ее задержка хотя бы на один день. Если инспектор не получил вовремя сведения по налогоплательщикам от их налоговых агентов, то он вправе применить санкции в любой момент. Если отчет сдан с опозданием, ждите сообщение о штрафе в течение 10 дней.

Заполнять форму нужно внимательно и аккуратно, не допуская неточностей и проводя правильные расчеты. Любая ошибка может повлечь за собой финансовое наказание. Существуют также нарушения, не относящиеся к непредоставлению отчета. Это:

- Недостоверные сведения, указанные при заполнении формы. За них не выпишут штраф, если успеть исправить ошибки самостоятельно, сдав уточненную 6-НДФЛ до того, как неточности заметит инспектор (п. 2 ст. 126.1 НК РФ).

- Неправильный вид предоставления отчетности. Таким считается случай, если работодатель, имеющий 10 и более наемных сотрудников за отчетный период, принес в инспекцию заполненные бланки 6-НДФЛ на бумаге. По закону сделать это он должен в электронном виде.

Размер санкций

Штраф за просрочку отчета будет зависеть от срока задержки. Он считается из расчета 1 000 руб. за каждый полный и неполный месяц, прошедший после последнего дня сдачи, установленного законом.

«Заплатила налоги, а в «Летуаль» скидки. ».

Источник: freepik.com/user18526052

Пример

По закону последний день предоставления за 9 месяцев формы 6-НДФЛ – 31 октября. Организация отнесла отчет 5 декабря. То есть просрочка составит полный месяц – ноябрь и неполный месяц декабрь – 5 дней. Итого штраф за 2 месяца выпишут в размере 2 000 руб.

Внимание. Если задержка составит 10 дней и больше, то, кроме штрафа, нарушитель может быть наказан блокировкой движения по расчетному счету (п. 3.2 ст. 76 НК РФ).

За ошибку, сделанную в указанных сведениях, предусмотрены санкции в размере 500 руб. за каждый документ с такими данными (п. 1 ст. 126.1 НК РФ). Уменьшить штраф можно, если есть смягчающие обстоятельства (Письмо ФНС ГД -4-11/14515 от 09.08.2016). К ним относится следующее:

- Ошибка не занизила сумму НДФЛ.

- Неточность не отразилась негативно на бюджете.

- Права работников не были ущемлены.

Ответственное лицо налогового агента-организации может быть привлечено к административной ответственности и взысканию от 300 до 500 руб. (ст. 15.6 КоАП). На ИП административное наказание не распространяется.

Сдача отчетности не в том виде, какой установлен законом, тоже влечет наказание. Работодатели, выплатившие зарплату за отчетный период 10 и более физлицам, обязаны отчитываться электронным способом. В противном случае неминуема санкция в размере 200 руб. (ст. 119.1 НК РФ).

Предусмотренная форма 6-НДФЛ включает обязательное указание дат начисления и перечисления подоходного налога. Фискалы строго отслеживают своевременность внесения денег в бюджет. Задержка грозит пеней, а невнесение налога в государственную казну – штрафом в 20% от суммы неуплаты (ст. 123 НК РФ).

Если филиал не сдал отчет

Существуют организации, имеющие обособленные подразделения, стоящие на учете в разных территориальных ФНС. Каждое подразделение наравне с головным офисом обязано сдавать отчет по форме 6-НДФЛ в налоговую, в которой стоит на учете. Если филиал вовремя не отчитался в своем отделении, то штраф выписывается на головную структуру.

ИП Иванов из Костромы: «Так сколько платить и за что? Я запутался…».

Источник: freepik.com/nakaridore

Куда перечислять?

Наказания за несвоевременную сдачу формы 6-НДФЛ основаны на положениях двух источников права: НК РФ и КоАП РФ. И в зависимости от этого при перечислении денег указываются разные КБК:

- 182 1 16 03010 01 6000 140 – если наказание выписано на основании НК РФ;

- 182 1 16 03030 01 6000 140 – при действии административного штрафа из КоАП.

Если в платежке был неправильно указан код бюджетной классификации, то финансовых санкций не будет. Но следует урегулировать этот вопрос, написав в налоговую письмо о допущенной ошибке в номере КДК и попросить учесть этот момент.

Вывод

Выплачивая вознаграждения по трудовым и гражданско-правовым договорам физическим лицам, нужно помнить об обязанности налогового агента вовремя отчитываться в ФНС. Задержка хотя бы на день будет расценена как непредставление отчета, и за это придется заплатить штраф.

Источник: moneymakerfactory.ru

Как избежать штрафов от ФНС в 2023 году

В условиях постоянного изменения налогового законодательства никто не застрахован от штрафов, а с переходом на ЕНС вопросов только прибавилось. На сколько будут штрафовать компании с переходом на единый налоговый счёт, как избежать самых распространенных штрафов, расскажем в статье.

- Штрафов за непредоставление уведомлений по ЕНП не будет, пока ФНС не разъяснит условия их взыскания.

- До 1 мая 2023 года и до окончания декларационной кампании за 2022 год вводится мораторий на штрафы за занижение налоговой базы и за неуплату налогов налоговыми агентами за периоды до 2023 года. Штрафовать будут только если нарушение выявит проверка.

Соблюдайте сроки уплаты налогов

В 2023 году установлен единый срок для уплаты налогов – теперь платим налоги до 28 числа месяца, который следует за прошедшим отчётным периодом.

За просрочку могут оштрафовать на 20% от неуплаченной суммы, если задержка произошла неумышленно. Если организация умышленно не платит налоги в срок, взыскания возрастают – ФНС запросит 40% от неуплаты. Штраф не выпишут, только если у налогоплательщика есть положительное сальдо на ЕНС, достаточное для уплаты или частичной уплаты налога.

С ЕНС легко запутаться, какие налоги когда переводить на счёт. Упростить процесс уплаты можно с помощью автоматизации налогового учёта с 1С от Scloud. Пропустить срок при автоматизации сложно – программа сама напомнит, когда переводить конкретные налоги. Напоминания также можно настроить под себя, исключив ненужные платежи.

Сдавайте отчётность вовремя

В этом году установили единый срок и для сдачи отчётности – сдаём отчёты за прошедший отчётный период до 25 числа следующего месяца. За просрочку предусмотрены взыскания.

- Если сдали налоговые декларации позже срока – штраф 5% от неуплаченного налога. Взыскания начисляются каждый месяц, даже если он неполный. Максимум компанию оштрафуют на 30% от неуплаченной суммы, а минимум – на 1 000 рублей. Для должностных лиц также предусмотрено взыскание – от 300 до 500 рублей. Налогоплательщика также оштрафуют на 1 000 рублей, если налог он уплатил в срок, а декларацию просрочил.

- Если не сдали 6-НДФЛ вовремя, то оштрафуют на 1 000 рублей за каждый месяц просрочки, а также могут заблокировать счёт, если опоздали с подачей расчёта на 20 дней.

- Для уведомлений об исчисленных суммах налогов отдельный штраф – 200 рублей за каждое просроченное уведомление. Напоминаем, что пока не взимается.

Ведите учёт доходов и расходов правильно

ФНС штрафует по ст. 120 НК при грубых нарушениях в части учёта доходов и расходов: отсутствия счетов-фактур, неправильного отражения сумм и активов на счетах, отсутствия регистров учёта и т. д.

Если нарушения выявят в течение одного налогового периода, выпишут штраф размером 10 000 рублей, если нарушения найдут в двух и более периодах, придётся заплатить уже 30 000 рублей.

А если при нарушениях выявят занижение налоговой базы, то выпишут штраф размером 20% от неуплаченной суммы. Минимум нарушитель заплатит 40 000 рублей.

Чтобы не уплачивать крупную сумму, рассчитывайте налоговую базу автоматически с 1С от Scloud. Ошибиться при автоматизации невозможно – программа посчитает налоговую базу за вас при любой системе налогообложения.

ФНС также может оштрафовать отдельных налогоплательщиков: налоговых агентов за невыполнение своих обязанностей и магазины с ККТ, которые нарушили правила применения техники.

Реклама: ООО «СервисКлауд», ИНН: 7104516184

Источник: www.klerk.ru